Hovorí sa o investičnom životnom poistení, že je pre investovanie drahé. Vraj sa preto viac oplatí investovať priamo do fondov. Ako je to s tými poplatkami v skutočnosti?

Na podnet môjho známeho som sa pozrel na to, ako sú na tom poplatky za investovanie do podielových fondov. Do podielových fondov sa najčastejšie investuje priamo cez správcovskú spoločnosť alebo cez investičné životné poistenie (IŽP).

Je lacnejšie, investovanie cez životné poistenie alebo

priamo cez správcovskú spoločnosť?

Keby ste sa ma ešte pred pár rokmi opýtali, čo je z týchto možností najlepšie, určite by som povedal, že podielové fondy. Dnes je situácia iná. Trh sa zmenil.

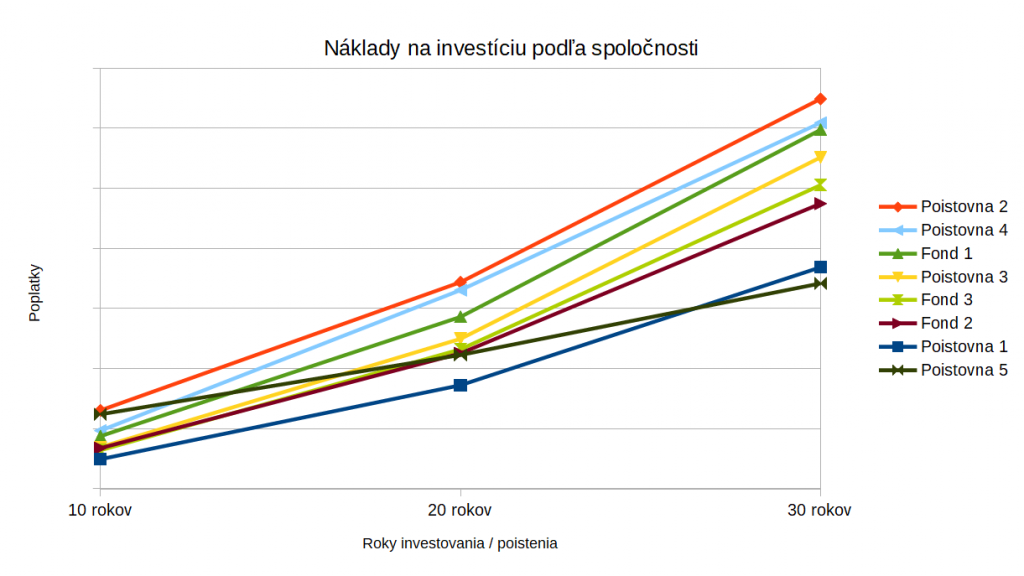

Do porovnania boli zahrnuté 3 najznámejšie správcovské spoločnosti a 5 poisťovní. Vybrané správcovské spoločnosti dokonca spravujú fondy niektorých poisťovní. Fondy boli vybrané náhodne. Prepočet bol vykonaný pre 3 rôzne obdobia 10, 20 a 30 rokov podľa poplatkov platných v čase písania tohto článku. Je zaujímavé, ako sa výsledky menili práve porovnaním rôznej doby investovania. Napríklad niektoré spoločnosti atraktívne pre krátke obdobie sa stali mimoriadne nákladné pri dlhodobom investovaní. Presvedčte sa sami:

Na blogu nechcem robiť reklamu, preto neuvádzam názvy spoločností. Prepočet zohľadňoval investovanie pravidelne mesačne 100 eur. Popis poplatkových štruktúr by vyžadoval pár strán, a preto s nimi nebudem čitateľa zaťažovať.

Z analýzy je vidieť, že IŽP dokáže v horizonte nad 10 rokov konkurovať priamej investícii do fondu. To, že nad 10 rokov je spôsobené najmä vyšším vstupným poplatkom, ktorý je rozložený na niekoľko prvých rokov a ďalej pri IŽP nemusí byť uplatnený. Pri dlhodobom horizonte tak zohráva najväčšiu úlohu práve poplatok za správu peňazí. Keď hovoríme o horizonte nad 10 rokov IŽP dokáže byť pre deti a mladšiu vekovú skupinu atraktívnejšie v Novis a Generali. Môžem povedať, že jedna z nich pri nastavení vykonanom profesionálom dokáže vyťažiť veľmi vysoké zhodnotenie fondov v kombinácii s najnižším poplatkovým zaťažením. A to vrátane ceny základného poistenia! Niekto by mohol namietať rôznu výkonnosť fondov. Pripomínam, že analyzujeme poplatky. Tak isto aj poisťovne majú fondy s garantovaným výnosom a aj fondy s výkonom cez 20% aj cez 30%.

Investičné životné poistenie vie byť lacnejšie,

než priama investícia do fondov.

Výpočet poplatkov sťažujú klientovi nejasné informácie.

3 najčastejšie prekážky kontroly poplatku označené klientmi:

1. neuvedený základ pre výpočet sumy – bolo uvedené percento, ale nebolo jednoznačné čo je presne základom pre výpočet, napr.: „hrubé poistné“ (ročné?; mesačné?); „rozdiel ceny“ (čo to znamená pri novom nákupe?) a pod.

2. neuvedená frekvencia účtovania poplatku, resp. klient nerozumel, aká frekvencia je v tom texte schovaná, napr: „1,60 eur počas celej poistnej doby“. Iba profesionál z histórie vie, že mesačne.

3. nevysvetlené pojmy alebo neznáme kódy: kódy taríf, ktoré klient nevedel sám identifikovať alebo klientovi neznáme pojmy, ktoré definovali základ pre výpočet poplatku, napr. pojem „akumulované Pj“; „alokačné percento“ klient nepoznal a pojem nebol v žiadnom klientovi dostupnom dokumente vysvetlený. Mimochodom “akumulované Pj” nevedeli vysvetliť ani po zavolaní na infolinku spoločnosti.

Na záver

Investovanie zvažujte v kontexte očakávaných výnosov a nákladov. Tie spoločne ovplyvňujú zisk. Poplatky sa bežne menia. Niekedy aj každý rok. Žiaľ aj preto je celé plánovanie a uvažovanie sťažené. Viete, že existuje riešenie, ktoré garantuje výšku poplatkov bez zmeny počas celej doby platnosti zmluvy? Či si investíciu urobíte sám, alebo cez profesionála, poplatky sú rovnaké. Ak sa poradíte s profesionálom, môžete ušetriť čas. A máte šancu získať riešenia, ktoré by ste sami možno nenašli.